Używane skróty:

| UPDOF | Ustawa dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (tj. Dz.U. z 2020 r., poz. 1426 z późn. zm.) |

| IF | instrumenty finansowe |

| PŚU | Powszechne Świadectwa Udziałowe |

Ważna informacja dla uprawnionych podmiotów chcących skorzystać ze zwolnienia od podatku ryczałtowego dotyczącego np. odsetek i dywidend – Dom Maklerski BDM wymaga „opinii o zwolnieniu z opodatkowania", o której mowa w art. 26b ustawy o PDOP (o CIT).

Przydatny link:

Program Adobe Reader - niezbędny do otwarcia deklaracji PIT 8C

BDM wysłał informację PIT-8C do właściciela oraz współwłaściciela rachunku oraz do US właściwego dla właściciela (współwłaściciela) rachunku.

TAK.

Do rachunków inwestycyjnych objętych współwłasnością na ostatni dzień roku podatkowego lub w dniu zamknięcia rachunku, sporządził odrębną informację PIT-8C dla każdego z współwłaścicieli z uwzględnieniem 50% udziału we współwłasności. Zwracamy uwagę, że każdy ze współwłaścicieli zobowiązany jest do indywidualnego rozliczenia podatku ze zbycia IF.

Do rozliczenia podatku z odpłatnego zbycia IF służy deklaracja PIT-38. Wzór PIT 38 oraz broszura zawierająca instrukcję wypełniania tego druku dostępne są na stronie Ministerstwa Finansów

Nie. Podatek z odpłatnego zbycia IF jest podatkiem zryczałtowanym w wysokości 19% i nie może być łączony z innymi dochodami. Podatek należy rozliczyć do 30 kwietnia roku następującego po roku podatkowym.

Nie. Podatek z tytułu odpłatnego zbycia IF nie może być rozliczany łącznie ze współmałżonkiem.

W części D informacji PIT-8C umieścił dane dotyczące transakcji, które podlegają opodatkowaniu podatkiem dochodowym, o którym mowa w art. 30b ustawy. W części D znajdą się więc również przychody ze zbycia IF nabytych przed 1 stycznia 2004 roku, lecz nie podlegających zwolnieniu, o którym mowa w art. 52a pkt 1 lit. b) ustawy.

W części E (do 2017 r. część G) informacji PIT-8C ujęto informacje o przychodach ze zbycia IF, co do których BDM nie posiada jednoznacznych informacji, że ich zbycie podlega lub nie podlega opodatkowaniu, w tym m.in. informacje o następujących przychodach:

- ze zbycia IF nabytych przed dniem 01 maja 1998 roku,

- ze zbycia akcji NFI pochodzących z wymiany PŚU,

- ze zbycia IF pochodzących z weryfikacji świadectw depozytowych, których emisja miała miejsce przed 2004 rokiem,

- ze zbycia IF przeniesionych z Domu Maklerskiego Magnus;

Klient dysponujący dowodami, że przychód wykazany w części E nie podlega opodatkowaniu nie wykazuje tego dochodu w zeznaniu podatkowym. Jeżeli przychód wykazany w sekcji E podlega opodatkowaniu, to Klient powinien uwzględnić ten przychód w zeznaniu podatkowym. Ze względu na konstrukcję informacji PIT-8C BDM nie zamieścił w części E kosztów uzyskania przychodu. Informacja ta jest dostępna w POK-ach BDM (o ile BDM dysponuje takimi danymi).

Nie. W części D informacji PIT-8C BDM wykazał przychody, co do których posiada jednoznaczne informacje, iż powinny podlegać opodatkowaniu. W przypadku braku takiej pewności, dom maklerski wykazał dany przychód w części E.

Nie. Zwolnione z podatku są jedynie przychody uzyskane z odpłatnego zbycia IF nabytych przed 1 stycznia 2004 roku, o których mowa w art. 19 ustawy z dnia 12 listopada 2003 roku (Dz.U. Nr 202 poz. 1956). W szczególności nie są zwolnione przychody z odpłatnego zbycia IF:

- niedopuszczonych do zorganizowanego obrotu,

- nabytych w drodze spadku lub darowizny,

- będących "akcjami pracowniczymi",

- zakupionych na podstawie umowy cywilno-prawnej (kupna/sprzedaży) chyba, że są to obligacje skarbowe lub samorządowe nabyte przed 1stycznia 2003 roku.

Tak. Sytuacja taka ma miejsce wtedy, gdy na danym rachunku inwestycyjnym uzyskano przychody co do których BDM nie dysponuje jednoznaczną informacją o tym, czy są one opodatkowane czy też zwolnione z podatku. Przychody te zostały wpisane w części D (DO 2017 R. część F).

Nie. W informacji PIT-8C nie wykazano przychodów podlegających innym przepisom podatkowym, np.:

- wykup obligacji i certyfikatów inwestycyjnych,

- wypłata odsetek od obligacji,

- wypłata dywidendy,

- wypłata odsetek od oprocentowania środków pieniężnych,

Płatnikiem podatku z tytułu w/w przychodów są instytucje dokonujące wypłaty (np. biura maklerskie, banki). Klient nie wykazuje w/w przychodów w deklaracji PIT-38.

BDM uwzględnił w kosztach uzyskania przychodów:

- koszty nabycia opodatkowanych IF wraz z prowizją maklerską (o ile BDM dysponuje takimi danymi),

- prowizję maklerską od sprzedaży opodatkowanych IF,

- opłatę za prowadzenie rachunku,

- opłatę dodatkową (OPD) na rachunku DAYTRADER.

Tak, w kolejnym roku podatkowym. Jeżeli w danym roku podatkowym nie uzyskano przychodów podlegających opodatkowaniu, to koszty związane z nabyciem IF (np. wartość IF, prowizja maklerska, opłata za prowadzenie rachunku inwestycyjnego) zostaną wykazane w informacji PIT-8C za rok, w którym uzyskano przychody opodatkowane.

Nie. BDM nie uwzględnił w informacji PIT-8C kosztów kredytu (prowizji bankowej, odsetek). Klient ma prawo pomniejszyć przychody o koszty uzyskania tych przychodów, zgodnie z art. 30b ust. 2 UPDOF.

Zwracamy uwagę, że do 2008r. przepisy w zakresie zaliczania kosztów kredytu do kosztów uzyskania przychodu były wysoce nieprecyzyjne, pozostawiając urzędnikom skarbowym swobodę interpretacyjną, jednak w 2009r. weszły w życie przepisy ustawy nowelizującej UPDOF (Dz. U. nr 209, poz 1316). Zgodnie z art. 23 ust. 1 pkt. 38b znowelizowanej UPDOF "nie uważa się za koszt uzyskania przychodów (...) zapłaconych odsetek i prowizji od kredytu, za który nabyto papiery wartościowe, udziały lub pochodne instrumenty finansowe, przypadających proporcjonalnie na tę część kredytu, która nie została wydatkowana na nabycie tych papierów wartościowych, udziałów lub pochodnych instrumentów finansowych".

To oznacza, że koszty kredytu zaciągniętego w celu nabycia akcji na rynku pierwotnym mogą zostać zaliczone przez podatnika do kosztów uzyskania przychodu jedynie w takiej proporcji, w jakiej kredyt został wykorzystany na nabycie akcji (np. jeśli akcje zostały kupione z wykorzystaniem 20% kredytu to tylko 20 % kosztów kredytu stanowi koszty uzyskania przychodu). Koszty kredytu (część prowizji i odsetek) związane z niewykorzystaną kwotą kredytu (np. ze względu na redukcję zapisu) nie stanowią kosztów uzyskania przychodu i nie mogą zostać wykazane przez podatnika w deklaracji PIT-38 !

Tak. Szczegółowe dane dotyczące przychodów i kosztów uwzględnionych w informacji PIT-8C dostępne są we wszystkich POK-ach BDM. Opłata za sporządzenie w/w informacji wynosi 39 zł/rok podatkowy.

Nie. BDM nie ponosi odpowiedzialności za niekompletne lub błędne dane podane przez Klienta i zawarte w informacji PIT-8C, a tym samym nie koryguje informacji PIT-8C. Natomiast Klient powinien podać prawidłowe dane w deklaracji PIT-38 oraz zgłosić się do dowolnego POK-u BDM w celu aktualizacji danych osobowych.

Tak. BDM uwzględnił koszty nabycia IF w innych biurach maklerskich o ile dysponował takimi informacjami. Jeżeli BDM nie uwzględnił w/w informacji, to Klient powinien zwrócić się do biura maklerskiego, w którym dokonał zakupu z wnioskiem o wydanie dokumentu potwierdzającego poniesione koszty i indywidualnie uwzględnić koszty nabycia w deklaracji PIT-38, po uzyskaniu pozytywnej opinii Urzędu Skarbowego.

BDM uwzględnił koszty nabycia przetransferowanych IF o ile dane te zostały przekazane przez biuro maklerskie z którego dokonywany był transfer. Biura maklerskie rozpoczęły udostępnianie w/w informacji w 2004 roku. Jeżeli BDM nie uwzględnił w/w informacji, to klient powinien uzyskać dokumenty potwierdzające poniesienie kosztów nabycia w biurze, z którego dokonał transferu i indywidualnie uwzględnić koszty nabycia w deklaracji PIT-38 po uzyskaniu pozytywnej opinii Urzędu Skarbowego.

Nie. O dacie nabycia/zbycia IF decyduje data przeniesienia praw własności. W przypadku transakcji giełdowej przeniesienie praw własności następuje po rozliczeniu transakcji w KDPW.

Transakcje giełdowe rozliczane są w KDPW w terminie:

- D+2 (akcje, PDA, obligacje, prawa poboru, warranty),

- D+0 (derywaty)

Gdzie:

- D - dzień transakcji

- 2,0 - dni robocze

Oznacza to, że transakcje sprzedaży akcji zawarte na GPW w dniu 23 grudnia 2024 roku zostaną uwzględnione w informacji PIT-8C za 2024 r. Poniżej podajemy szczegółowy harmonogram rozliczeń na przełomie roku 2024 oraz 2025.

| Data transakcji na GPW | Data rozliczenia transakcji w KDPW | ||

| D+2 (akcje, PDA obligacje, prawa poboru, warranty) |

D+0 (kontrakty terminowe, jednostki indeksowe, opcje) |

||

| 2024-12-23 | 2023-12-30 | 2023-12-23 | |

| 2024-12-27 | 2024-01-02 | 2023-12-27 | |

| 2024-12-30 | 2024-01-03 | 2023-12-30 | |

Typ operacji umieszczony w szczegółowym zestawieniu transakcji uwzględnionych w PIT-8C identyfikuje sposób nabycia/zbycia IF. W zestawieniu mogą wystąpić następujące typy operacji:

| Typ | Opis |

| 001 | asymilacja, zerowanie |

| 003 | transakcja GPW (obligacje) |

| 004 | transakcja GPW - notowania ciągłe (akcje, prawa do akcji, itp.) |

| 005 | transakcja GPW - fixing (akcje, prawa do akcji, prawa poboru, itp.) |

| 008 | nabycie spadku, umowa kupna-sprzedaży, umowa darowizny i inne umowy cywilno-prawne |

| 009 | transakcja pakietowa |

| 010 | świadectwo depozytowe |

| 011 | przemieszczenie PW (np. na podstawie dyspozycji deponowanie złożonej w innym biurze) |

| 017 | transakcja zawarta poza rynkiem regulowanym |

| 030 | transfer PW |

| 040 | przydział akcji nowych emisji |

| 050 | transakcja w ramach publicznej sprzedaży na GPW |

| 052 | przydział praw do akcji nowej emisji |

| 053 | transakcja w ramach wezwania do sprzedaży akcji |

| 090 | korekta błędu |

| 195 | wykonanie warrantów subskrypcyjnych na akcje Netia SA |

| 201 | transakcja GPW (derywaty) |

| 207 | ostateczne rozliczenie derywatów (wykonanie derywatów) |

| 213 | korekta błędu (derywaty) |

| 260 | zamiana PŚU na akcje NFI |

| 304 | transakcja GPW (warranty, certyfikaty indeksowe) |

| 307 | wykonanie warrantów |

| 405 | transakcja GPW (prawa poboru, warranty subskrypcyjne) |

| BO | bilans otwarcia (IF przed 01.05.1998) |

| ROZ | inne księgowania |

| TR | transakcja (np. transakcja giełdowa, umowa c-p) |

| PP | przydział akcji nowej emisji w ramach zapisu z prawem poboru |

| RZ | oddzielenie jednostkowych praw poboru; przydział akcji w ramach zamiany akcji |

| OW/OE | weryfikacja „Potwierdzenia nabycia” akcji; przydział akcji nowej emisji |

| WZ | wykup obligacji, wyrejestrowanie akcji |

| PT | transfer IF |

| XP | wykonanie IF |

BDM nie dysponuje informacją o sposobie nabycia akcji NFI pochodzących z zamiany PŚU. W związku z powyższym, BDM zamieścił te przychody w części F informacji PIT-8C. Klient, który dysponuje informacją, iż przychody te są zwolnione z podatku, może indywidualnie, po zasięgnięciu opinii US, uwzględnić zwolnienie w deklaracji PIT-38.

W przypadku nabycia akcji nowej emisji w drodze realizacji prawa poboru BDM zaliczył do kosztów nabycia w/w akcji sumę poniższych kosztów:

- środki wpłacone tytułem opłacenia akacji nowej emisji równe iloczynowi ceny emisyjnej i liczby przydzielonych akcji nowej emisji,

- koszty nabycia praw poboru stanowiących podstawę zapisu na akcje nowej emisji, w szczególności koszt nabycia praw poboru na GPW i wartość prowizji maklerskiej od transakcji nabycia praw poboru.

W przypadku IF nabytych w drodze spadku przyjmuje się koszt nabycia równy 0 zł, z zastrzeżeniem, że w przypadku dziedziczenia przez współmałżonka objętego wspólnotą majątkową przyjmuje się koszt nabycia równy 50% kosztów nabycia IF przez spadkodawcę. Informujemy ponadto, iż podatnikom przysługuje prawo składania wniosków do urzędów skarbowych o zwrot nadpłaconego podatku w związku z korzystnymi wyrokami sądów w zakresie dziedziczenia kosztów uzyskania przychodów przy sprzedaży instrumentów finansowych nabytych w ramach spadku, np.: Wyrok NSA z 11.10.2013 r., sygn.: II FSK 941/12 i II FSK 2824/11. W związku ze zmianą przepisów UPDOF, w przypadku zbycia IF po 1.01.2014 r. BDM przyjmie koszt uzyskania przychodu równy kosztom nabycia IF przez spadkodawcę.

Tak. Informacja PIT-8C w wersji elektronicznej dostępna jest dla każdego rachunku, do którego tak informacja powinna być wystawiona.

Informację PIT-8C można uzyskać po zalogowaniu się w aplikacji bdm Online >> po prawej stronie w menu należy wybrać Portal BDM >> następnie zakładkę Dokumenty.

Dodatkowo do osób, które nie wyraziły zgody na otrzymywanie informacji w formie elektronicznej wysyłany jest dokument papierowy.

Aby wyrazić zgodę na otrzymywanie w/w dokumentu tylko w formie elektronicznej

wyraź zgodę w aplikacji bdm Online.

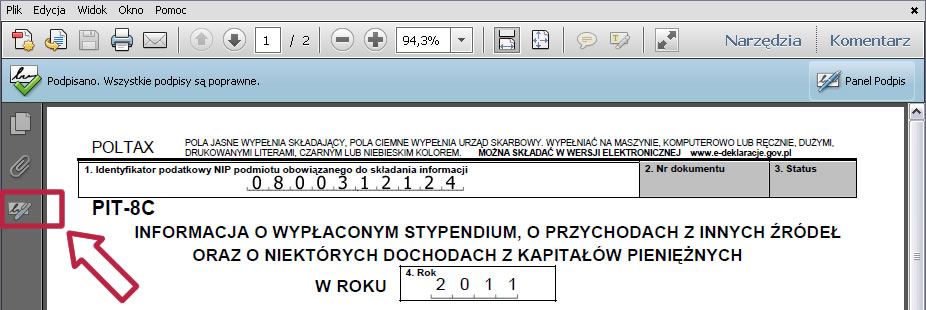

Dokumenty elektroniczne np. PIT-8C w formacie PDF wysyłane przez BDM S.A. są opatrzone kwalifikowanym podpisem elektronicznym, dzięki czemu odbiorca może mieć pewność iż:

- dokument został sporządzony przez BDM,

- dokument nie był w żaden sposób modyfikowany od momentu podpisania go przez BDM.

Wydawany jest on przez Krajową Izbę Rozliczeniową S.A.

Podpis można sprawdzić klikając w Panel Podpis lub ikonę po lewej stronie dokumentu.

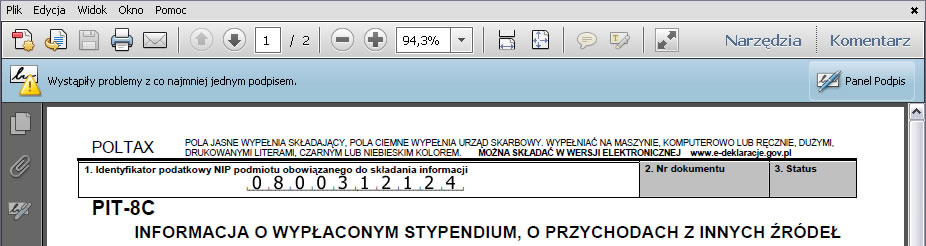

Jeżeli nigdy wcześniej nie weryfikowano poprawności dokumentu wystawionego przez Krajową Izbę Rozliczeniową, może się zdarzyć, że po otwarciu dokumentu pojawi się ostrzeżenie, że wystąpiły problemy z podpisem.

Powodem jest to, że Acrobat Reader nie jest w stanie sprawdzić czy sam podpis użyty do podpisania pliku PDF został wystawiony przez zaufanego wystawcę. Aby upewnić się, że podpis został prawidłowo sporządzony należy pobrać ze strony Narodowego Centrum Certyfikacji i zainstalować w Acrobat Reader Zaświadczenie certyfikacyjne dla KRAJOWEJ IZBY ROZLICZENIOWEJ S.A.. (kliknij w link prawym przyciskiem myszy i wybierz pozycję "zapisz jako element docelowy")

Po pobraniu pliku należy uruchomić Acrobat Reader.

W starych wersjach Acrobat Reader

wejść w menu Dokument >> Zarządzaj zaufanymi tożsamościami >> wcisnąć Dodaj kontakty >> wskazać ścieżkę do pliku SZAFIR_KIR_2011.crt używając przycisku Przeglądaj i wcisnąć przycisk Importuj. Następnie w oknie Zarządzaj zaufanymi tożsamościami należy wyświetlić dostępne certyfikaty, odszukać certyfikat COPE Szafir – Kwalifikowany>> wcisnąć Edycja zaufania >> włączyć opcję Użyj tego certyfikatu jako zaufanego certyfikatu głównego.

W nowszych wersjach Acrobat Reader

wejść w menu Edycja >> Ochrona >> Zarządzaj zaufanymi tożsamościami >> wcisnąć Dodaj kontakty >> wskazać ścieżkę do pliku SZAFIR_KIR_2011.crt używając przycisku Przeglądaj >> W sekcji Kontakty zaznaczyć certyfikat COPE Szafir – Kwalifikowany >> Natepnie w sekcji Certyfikaty zaznaczyć certyfikat COPE Szafir – Kwalifikowany >> wcisnąć Zaufaj Po ukazaniu się nowego okna >> włączyć opcję Użyj tego certyfikatu jako zaufanego certyfikatu głównego >> potwierdź przyciskiem OK a następnie >> Importuj.

Po ponownym otwarciu dokumentu PIT-8C powinna się pojawić informacja, że podpis, którym opatrzono dokument jest poprawny.

Spółka ZT Kruszwica zdecydowała wykupić swoje akcje znajdujące się w Rejestrze Sponsora DM BDM. Nastąpił przymusowy wykup. Spółka przekazała środki za odkupione akcje do Rejestru Sponsora. Jeżeli środki nie zostały wcześniej podjęte to czekają w Rejestrze Sponsora DM BDM S.A. Z tego też powodu wystawiliśmy Informacje PIT-8C o uzyskaniu przychodu.

W sprawie pytań prosimy o kontakt pod numerami telefonów:

Wydział Bankowości Inwestycyjnej BDM

Tel. 322 081 409 lub 322 081 436

Dział Usług Internetowych BDM

Tel. 338 128 440 lub 800 312 124

Wypłata przez Akcjonariusza

W celu wypłaty środków z tytułu posiadanych akcji prosimy o:

- Wypełnienie dokumentu (Dyspozycja wypłaty środków z Rejestru Sponsora Emisji - ZT Kruszwica.pdf) załączonego w wiadomości.

Dokument można wydrukować lub użyć funkcji Adobe Acrobat >> menu Podpis >> Wypełnij i podpisz. Zapisz nową uzupełnioną wersję dokumentu. - Podpisanie dokumentu

- wersja papierowa powinna być podpisana w obecności notariusza lub w Punkcie Obsługi Klienta DM BDM SA bdm.pl/kontakt/punkty-obslugi-klienta.

- wersja elektroniczna powinna być podpisana podpisem kwalifikowanym lub profilem zaufanym. Zobacz jak podpisać dokument profilem zaufanym bdm.pl/edukacja/otwarcie-rachunku#epuap.

Wypłata przez Spadkobiercę

- Jeden spadkobierca

W przypadku, gdy środki dziedziczy jeden spadkobierca, prosimy o dostarczenie następujących dokumentów:- prawomocne postanowienie w sprawie stwierdzenia nabycia spadku albo akt poświadczenia dziedziczenia - można okazać w oryginale w POK DM BDM SA lub wysłać pocztą na adres Centrali,

- dyspozycja wypłaty środków (Dyspozycja wypłaty środków z Rejestru Sponsora Emisji - ZT Kruszwica.pdf).

- Kilku spadkobierców

W przypadku, gdy środki dziedziczy więcej niż jeden spadkobierca, prosimy o dostarczenie następujących dokumentów:- umowy o częściowy dział majątku wspólnego/dział spadku, która powinna zostać podpisana w jeden z niżej wymienionych sposobów:

- w obecności pracownika w POK DM BDM SA,

- z podpisami Profilu Zaufanego lub kwalifikowanymi,

- z podpisem notarialnie poświadczonym,

- w formie aktu notarialnego.

- prawomocne postanowienie w sprawie stwierdzenia nabycia spadku albo akt poświadczenia dziedziczenia - można okazać w oryginale w POK DM BDM SA lub wysłać pocztą na adres Centrali,

- dyspozycja wypłaty środków (Dyspozycja wypłaty środków z Rejestru Sponsora Emisji - ZT Kruszwica.pdf).

- umowy o częściowy dział majątku wspólnego/dział spadku, która powinna zostać podpisana w jeden z niżej wymienionych sposobów:

Wysyłka dokumentów

Podpisany dokument należy wysłać:

- wersja papierowa na adres Dom Maklerski BDM S.A. ul. Stojałowskiego 27, 43-300 Bielsko-Biała, Polska,

- wersja elektroniczna przez formularz portal.bdm.pl/kontakt